Вторичный – не значит второстепенный

16 декабря 2014, Дмитрий ЛЕСИН

Организованный ОАО «АСМ-Холдинг» и аналитическим агентством «АВТОСТАТ» семинар-тренинг «Маркетинг на рынке автомобильных запчастей», прошедший в Москве в конце сентября, изобиловал ценной практической и теоретической информацией, которая представляет интерес не только для продавцов автокомпонентов, но и для работников автомобильных сервисов.

Уже сам список организаторов мероприятия сулил публикацию интересных статистических материалов, касающихся в первую очередь рынка автомобильных запчастей, и ожидания полностью оправдались.

В отличие от стран с развитым автопромом, в которых до 70% поставляемых комплектующих отправляется на конвейер (здесь и дальше используются данные, обнародованные в ходе конференции), у нас в стране вторичный рынок запчастей (поставка деталей через магазины и сервисы) превосходит первичный в три раза. При этом наибольшее распространение на нем получили детали-аналоги оригинала, поставляемые под собственными брендами по более демократичным по сравнению с оригиналом ценам и часто одобряемые самими производителями. Оставшуюся часть рынка в равных долях делят между собой оригинальные и контрафактные детали.

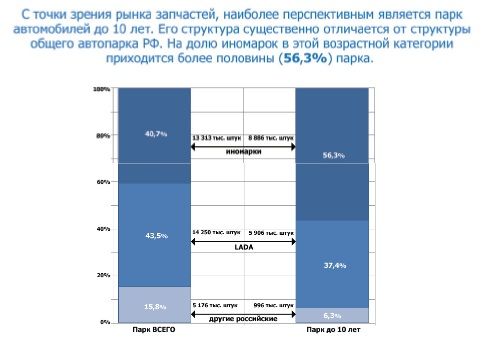

Вторичный рынок во время кризиса оказался более стабильным, чем первичный. После незначительного – на 9% – падения в 2009 г. он быстро поднялся, и в 2010 г. эксперты прогнозируют его рост приблизительно на 20% к показателям 2008 г. При этом объем рынка запчастей для иномарок значительно превосходит объем рынка деталей для традиционных отечественных марок. На их долю приходится чуть менее 60% всех продаваемых комплектующих.

Наибольшим спросом пользуются шины, детали подвески и масла, а также компоненты тормозной системы, рулевого управления, электрооборудование. Причем если при обслуживании новых – до трех лет – машин основные расходы пользователей приходятся на шины, масла и фильтры, то при увеличении срока службы машины возрастает доля приобретаемых деталей для прочих узлов.

На семинаре были также озвучены цифры, касающиеся состояния автопарка и производства автомобилей в нашей стране.

В 2008 г. всеми автомобильными заводами на территории России было выпущено 1 472 171 легковых и 256 709 грузовых автомобилей. Из них на заводах традиционных марок – порядка 916 111 легковых и 232 065 грузовых машин. В 2009 г. показатели снизились до 595 807 легковых и 91 089 грузовых машин (321 665 и 83 323 машин соответственно).

За последние годы в структуре легкового автотранспорта существенно возросла доля иномарок. Сегодня среди зарегистрированных в ГИБДД машин на них приходится более 40%. Причем среди автомобилей возрастом до 10 лет – а именно их владельцы составляют подавляющее большинство клиентов не только дилерских, но и всех «цивилизованных» сервисов – процент иностранных машин еще выше (около 56%). Если брать по брендам, то в каком бы разрезе ни проводить исследование, среди легковушек везде будет лидировать продукция «АвтоВАЗа». Даже на Дальнем Востоке с его тягой к «праворуким японкам» ее доля составляет 33,2 %.

Лидерами же среди грузовиков по-прежнему остается тройка отечественных брендов: ГАЗ, КАМАЗ и ЗИЛ, на долю которых приходится 70% всего автопарка.

Средний возраст легкового парка России в середине 2010 г. составлял 12,5 лет, причем без малого половина всех колесящих по нашим дорогам легковушек была выпущена более чем 10 лет назад. Парк грузовых автомобилей еще старше. В нем почти 80% автомобилей имеют возраст, превышающий 10 лет. А 48,3% грузовиков и вовсе старше 20 лет. Доля же новых машин этой категории не превышает 4%.

Уровень автомобилизации населения по-прежнему остается крайне невысоким, хотя и прослеживается тенденция на его увеличение. В 2008 г. на тысячу населения в среднем приходилось порядка 226 автомобилей, к 2010 г., не смотря на кризис, эта цифра возросла до 238 машин. Рост происходит в основном за счет роста парка легкового автотранспорта. А вот количество грузовиков уже на протяжении нескольких лет практически не изменяется, лишь происходит очень медленное обновление техники.

Среди любопытных, на наш взгляд, данных статистика промышленного производства автомобилей в Советском Союзе и России, которая свидетельствует о том, что, несмотря на появление в нашей стране немалого числа сборочных предприятий, суммарный выпуск автомобилей отстает от советских показателей. В период 1976–1990 гг. выпуск колебался вокруг цифры 2 млн – 2 млн 100 тыс. машин в год (лучший показатель – 2199,3 тыс. авто – пришелся на 1980 г.). Тогда как в России даже в пиковом 2008 г. выпуск составил лишь 1796,3 тыс. автомобилей. На следующий же год производство и вовсе просело до 722,4 тыс. Хотя здесь, конечно, нужно учитывать, что ряд крупных предприятий после распада СССР отошел к сопредельным государствам.

Но семинар был интересен не только обнародованной на нем статистикой. За два дня работы было продемонстрировано немало практических методов анализа рынка и маркетинговых исследований, некоторые из которых могут найти применение в том числе и в практике автосервисов.

У нас в стране маркетинговые исследования сопряжены с определенными сложностями. Наш бизнес закрыт от посторонних глаз. Найти достоверные открытые источники для анализа предприятий конкурентов и выпускаемой ими продукции обычно бывает очень трудно. Поэтому важное внимание на семинаре уделялось именно вопросу поиска информации.

Данные о производителях и брендах можно «выудить», тщательно проанализировав новостные сообщения и публикации в СМИ, Интернете, в специализированных справочных изданиях (как правило, они публикуются статистическими организациями, как частными, так и государственными, и либо открыто распространяются, либо, что бывает чаще, продаются пользователям), в отчетах компаний. Проанализировать рынок позволяет работа с рекламными материалами, прайс-листами компаний, изучение каталогов, знакомство с доступными техническими описаниями. Особым видом источников становятся данные государственной регистрации: охарактеризовать состояние автопарка в стране позволяют базы данных ГИБДД. А для анализа иностранного рынка полезным бывает использовать таможенные базы. Однако работа с ними сопряжена с определенными сложностями. Во-первых, нет официального канала их получения.

Сергей Целиков, генеральный директор АА «АВТОСТАТ»:

Сергей Целиков, генеральный директор АА «АВТОСТАТ»:

– Официально ни ГИБДД, ни таможня не занимаются распространением своих баз. Законодательно запрещено передавать в чужие руки базы, содержащие личные данные граждан. Поэтому для обнародования сведений государственным органам пришлось бы очистить таблицы от всей личной информации. Трудоемкая работа, в которой ни ГИБДД, ни таможня просто не заинтересованы.

Поэтому большинство попадающих на рынок баз приобретаются неофициальным образом и страдают неполнотой и недостоверностью.

Вторая проблема – в самих базах много неточностей, разночтений и ошибок, связанных по большей части с человеческим фактором, а также с тем, что в стране нет единых требований к их заполнению. В различных регионах могут быть приняты свои условные сокращения, свой порядок заполнения (например, могут пропускаться отдельные поля). Поэтому в исходном виде такие базы данных для анализа малопригодны.

Сергей Целиков:

– Приходится тратить немало сил и времени только для того, чтобы исключить из базы недостоверные и не поддающиеся однозначному толкованию сведения, а оставшиеся привести к единой форме.

Поэтому легче всего маркетологам предприятий использовать не сами базы данных, а полученные в результате их обработки профессионалами сведения.

Еще одним важным источником может стать непосредственный контакт с конкурентами. В ходе делового общения зачастую удается получить сведения, отыскать которые невозможно больше нигде. Определенная часть информации раскрывается на профессиональных конференциях. При анализе бывает полезно использовать мнения экспертов и озвучиваемые ими цифры.

Поскольку большинство названных источников трудно отнести к достоверным, для получения точной информации необходимо оценить весь их спектр. К сожалению, эта задача требует профессиональной и сложной работы специалистов и делает анализ занятием весьма трудоемким и дорогим.

Кроме анализа описанных выше источников, получить необходимые сведения позволяют методы активного сбора информации.

Наиболее распространенный из них – маркетинговое исследование с помощью интервьюеров. Они могут производить как открытый опрос работников компаний или их клиентов, так и осуществлять неявный сбор информации, отслеживая цены на отдельные группы товаров или услуг, их ассортимент и т. п. Главной проблемой при организации такой работы становится поиск исполнителей. Обращение к студентам и молодежи зачастую себя не оправдывает. Молодые люди относятся к такой работе несерьезно, за ними приходится организовывать тщательный контроль, мало кто из них продолжает работать хотя бы в течение нескольких месяцев. Поэтому надежнее привлекать пенсионеров, особенно если речь идет об исследованиях, не связанных с прямой коммуникацией. Пожилые люди обычно пунктуально и методично выполняют свои обязанности в строгом соответствии с инструкциями и могут проработать долгое время, превращаясь в настоящих профессионалов.

Другая разновидность методов представляет собой своего рода коммерческую разведку. Для получения необходимой информации «разведчик» работает «в закрытую». Например, он может связаться с конкурентом под видом клиента. В этом случае ему скорее дадут на руки реалистичный прайс-лист или расскажут о планах на будущее. В некоторых случаях может быть также использован метод «mystery shopping» («таинственный покупатель»), при котором интервьюер приходит на предприятие конкурента как простой посетитель и выполняет заранее предписанные ему действия, по реакции на которые впоследствии можно делать выводы о скидках, ценах, ассортименте товаров и услуг и т. п.

На семинаре также разбирались методы анализа полученных сведений, создания на их основании прогнозов, оценки региональных рынков. Все это непростая и требующая высокого профессионализма работа. Поэтому зачастую самым дешевым методом получения и обработки данных оказывается обращение к специалистам. На семинаре немало говорилось о взаимодействии с аналитическими агентствами. При обращении к ним главное – хорошо представлять конечную цель исследования и тот результат, на который нацелена компания. Кроме того, важно понимать, что чрезмерный масштаб и широта исследования не только в геометрической прогрессии увеличивают стоимость работ, но зачастую делают их просто невозможными. Поэтому при обращении к аутсорсерам имеет смысл концентрироваться на максимально конкретном и узком сегменте рынке. А зачастую для целей компании оказывается достаточным приобрести уже готовые подборки статистических данных и их анализа. Такие подборки предлагают своим клиентам статистические агентства. Обычно они включают в себя наиболее востребованные сведения и за счет тиражирования продаются по вполне умеренным (обычно можно рассчитывать на 20–30 тысяч рублей) ценам.

Комментарии

Рекомендованные статьи

15 октября 2013

19 декабря 2014

2 апреля 2014

5 мая 2015

9 декабря 2014

9 декабря 2025

26 ноября 2025

11 ноября 2025

Еще никто не оставил свои комментарии. Ваш комментарий будет первым.