Итоги 2013 и прогнозы автомобильного рынка.

2 августа 2014, Татьяна Акимова

Российский авторынок прожил трудный 2013 год, который в очередной раз подтвердил, что эта отрасль входит в период стагнации. Подводя итоги продаж новых автомобилей, аналитики сошлись во мнении о том, что в нынешнем году не стоит надеяться на высокие показатели продаж. В лучшем случае, возможен небольшой прирост показателей реализации, однако, в любом случае, даже возможное увеличение продаж будет отличаться сдержанной динамикой.

Рынок продаж автомобилей

Приведем для начала данные об итоговых показателях авторынка России в 2013 году. По данным Комитета автопроизводителей (АЕБ) в прошлом году на российском рынке были проданы 2,777 447 новых легковых авто, а также легких и средних коммерческих автомобилей. Это на 5 % ниже показателя 2012 года.

По количеству проданных автомобилей первую тройку лидеров рынка составили марки LADA, Renault и KIA. Относительно 2012 года продажи у LADA сократились на 15%, с 537 625 до 456 309 единиц. Бренд Renault прибавил за год 11%, с 189 852 до 210 099 единиц. На 6% увеличились показатели KIA, с 187 330 до 198 018 реализованных авто. Наибольшую динамику прироста по итогам прошлого года показали китайские бренды, такие как Lifan (+34%, с 20 544 до 27 467 единиц авто), Geely (+55%, с 17 566 до 27 263 единиц авто), Great Wall (+39%, с 14 373 до 19 954 единиц авто). Кроме того, за прошлый год на 19% (с 37 436 до 44 376 единиц) выросли продажи автомобилей Mercedes-Benz, почти 20% прибавила Honda (c 21 512 до 25 741 единиц); на 18% увеличились продажи автомобилей Subaru (с 14 296 до 16 831 единиц); на 35% больше удалось продать SEATу (с 2500 до 3375 единиц). Среди моделей автомобилей, представленных на российском рынке, лидирующую тройку в 2013 году составили LADA Granta, Hyundai Solaris, а также KIA New Rio. При этом за год продажи «Гранты» подросли на 38%, с 121 151 до 166 947 единиц. «Солярис» и «Рио» прибавили по 3 и 6 процентов соответственно, продажи этих моделей выросли до 113 991 и 89 788 штук. В первую пятерку вошли также Renault Duster, который продемонстрировал 77-процентный прирост объемов реализации (с 47 344 до 83 702 единиц), а также Volkswagen Polo Sedan, разошедшийся на рынке в 2013 году тиражом 72 565 единиц, что на 5% больше показателей предыдущего года.

По итогам 2013 года авторынок поделили такие автопроизводители как Avtovaz-Renault-Nissan (доля на рынке 29,6%), Volkswagen Group (10,8%), а также General Motors (9,3%), KIA (7,1%), Hyundai (6,5%), Toyota (6,1%), Ford (3,8%). Среди перечисленных компаний у многих доля рынка сократилась. Так, Avtovaz-Renault-Nissan в совокупности потерял 8% (наибольшие потери у Avtovaz, доля рынка которого сократилась на 15%). Доля Volkswagen Group, за счет 12-процентного сокращения по бренду Skoda, уменьшилась в целом на 5%. General Motors потерял на российском рынке 11% (наибольшее падение у бренда Cadillac – 25%). Не избежал падения и Ford, доля рынка у которого сократилась за год на 18%. По оценкам «АСМ-Холдинг», суммарное производство автомобильной техники в России в прошлом году составило 2 175 300 единиц, что на 2,6% меньше результатов 2012 года. Эксперты отмечают, что спад производства наблюдался во всех секторах автомобильной промышленности. При этом показатели выпуска легковых автомобилей снизились на 2,6% и составили 1 919 600 единиц. В этом объеме до 530 200 единиц пришлось на отечественные модели (меньше на 17,2%, чем в 2012 году), а 1 389 400 единиц – на автомобили иностранных брендов (больше на 4,5%, чем в 2012 году). По данным «АСМ-Холдинг», лидером рынка в 2013 году стал Avtovaz-Renault-Nissan, продажи которого составили 766 668 единиц. Концерн Volkswagen Group реализовал за год 277 430 автомобилей, а General Motors – 254 376 единиц, продажи KIA, Hyundai и Toyota составили 196 070, 172 121 и 160 501 единиц автомобилей соответственно. При этом доля рынка Avtovaz-Renault-Nissan составила в 2013 году 31%, на долю концернов Volkswagen и General Motors пришлось 11 и 10 % соответственно, KIA и Hyundai удалось занять 8 и 7% соответственно, а Toyota – 6%. После трех двухзначных показателей роста в 2013 году на авторынке произошел спад, так прокомментировали результаты прошлого года аналитики PricewaterhouseCoopers. По данным агентства, в количественном исчислении авторынок сократился на 5,5%, а в денежном – на 3%.

Продажи легковых автомобилей в 2013 году в России составили, по данным PricewaterhouseCoopers, 2 610 000 единиц. В структуре продаж самую большую долю имеют иномарки российского производства – 1 310 000 единиц, что на 9% больше показателей 2012 года. Доля автомобилей отечественных брендов сократилась за год на 16%, до 487 000 единиц авто, что, по мнению аналитиков, объясняется происходящей модернизацией и обновлением модельного ряда на предприятии «АвтоВАЗ». Также сократилась и доля импортных автомобилей, на 17% - до 813 000 единиц. При этом результат, который российский авторынок продемонстрировал в 2013 году, смотрится весьма неплохо на фоне других стран.

Лидером мирового автопрома, по итогам прошлого года, стал Китай, емкость авторынка выросла здесь на 15,7% - до 17,9 млн единиц авто.

В США продажи автомобилей выросли на 7,6% -до 15,56 млн единиц.

В Европе лидирующие позиции по-прежнему занимает Германия, объемы реализации автомобилей сократились здесь за год на 4,2% и составили 2,95 млн авто. У России в общеевропейском зачете второе место с показателем 2,6 млн автомобилей. С приростом показателей 2013 год закончил авторынок Великобритании, продажи автомобилей выросли здесь на 10,8% - до 2,26 млн авто. Небольшой прирост (3,3%) был отмечен и в Испании, емкость авторынка выросла здесь до 723 000 авто. Во Франции и Италии было зафиксировано падение объемов реализации автомобилей на уровне 5,7 и 7,1% (до 1,79 млн и 1,3 млн авто) соответственно.

Государственная программа льготного автокредитования смогла удержать авторынок России от более серьезного падения. Программу возобновили в середине года, и примерно с сентября месяца динамика падения продаж стала замедляться, а в декабре авторынок «сыграл» в плюс, прибавив в объемах 4% относительно 2012 года. Кроме того, по мнению аналитиков из PricewaterhouseCoopers, поддержку рынку оказывают растущие продажи в сегменте внедорожников, а также рост премиальных брендов, увеличение объемов реализации корейских и китайских моделей. При этом, по данным агентства, отмечается снижение показателей реализации в сегменте бюджетных автомобилей.

Результат, который авторынок России показал в 2013 году, сложился при комплексе факторов. Таковыми являются: негативный макроэкономический фон и снижение покупательской активности. Нестабильная экономическая ситуация тревожит покупателей, уменьшая их уверенность в завтрашнем дне, люди экономят и отказываются от покупки автомобилей. И даже дилерские акции, скидки и распродажи не смогли в целом существенно стимулировать покупательскую активность.

Иная ситуация складывается на вторичном авторынке.

Это сегмент напрямую связан с динамикой рынка новых авто, отличается большей стабильностью, его рост стимулирует растущий год от года автопарк страны. По данным PricewaterhouseCoopers, продажи подержанных автомобилей в России выросли в 2013 году на 4%, до 5 636 000 единиц авто. Таким образом, число регистраций автомобилей с пробегом более чем в два раза превысило число регистраций новых машин.

В структуре рынка подержанных автомобилей по-прежнему растет доля машин в возрасте от трех до пяти лет. Основная доля продаж подержанных автомобилей приходится на Центральный федеральный округ.

Как известно из данных статистики, доля авто с пробегом в возрасте до пяти лет в Москве составляет 50,4%. Второе место среди регионов по доле рынка подержанных автомобилей занимает Татарстан – 45,2%. Третье место у Санкт-Петербурга – 44,6%. Примечательно то, что рынок подержанных автомобилей плохо освоен официальными дилерами, которые занимают в этом сегменте, по данным PricewaterhouseCoopers, всего 4 процента. По мнению аналитиков, в этой сфере бизнеса у дилеров имеется большой потенциал. Наибольший прирост объемов реализации подержанных автомобилей через этот канал продаж возможен в крупных городах, где представлены развитые дилерские сети, и иномарки возрастом до пяти лет занимают существенную долю. Важную роль должен играть и ассортимент, наиболее успешными в продажах авто с пробегом будут те дилеры, которые смогут собрать под одной крышей наибольшее количество брендов. К слову, по данным PricewaterhouseCoopers, уже сейчас дилеры стали предлагать более привлекательные условия при продаже подержанных авто, в том числе, и в рамках продаж по трейд-ин, который, несмотря на заинтересованность дилерских компаний развивать продажи машин с пробегом, рассматривается как способ сбыта нового авто. Ориентируясь на требования клиентов, заинтересованных в приобретении юридически «чистого» автомобиля в хорошем техническом состоянии, сами производители – такие как BMW, Skoda, Mercedes-Benz, Jaguar – стали внедрять среди своих дилеров специальные программы по контролю за качеством автомобилей с пробегом, а также предлагать в рамках таких программ дополнительные гарантии на реализуемые подержанные авто. Эксперты и аналитики сходятся во мнениях – в 2014 году роста продаж новых автомобилей ожидать не приходится. На это уже указывают такие факторы как негативный макроэкономический фон, а также невысокая потребительская активность, которая еще более сдерживается за счет увеличения стоимости автомобилей. Не добавляет спокойствия также и рост цен на топливо, валютные колебания, спад инвестиционной активности.

Аналитики PricewaterhouseCoopers считают, что в 2014 году российский авторынок потеряет 3% и сократится до 2 540 000 единиц, при этом на 12%, до 720 000 единиц авто, снизятся объемы импорта, на 6%, до 460 000 единиц, уменьшатся продажи российских автомобилей, а сегмент иномарок российского производства прирастет на 4%, до 1 360 000 единиц. По мнению экспертов Комитета автопроизводителей АЕБ, в 2014 году емкость рынка новых легковых и легких коммерческих авто составит 2,73 млн единиц авто. Автосервисный рынок «Если проанализировать структуру рынка автосервисных услуг в России, то видно, что независимый автосервис составляет около 90% от общего количества точек вне зависимости от размера производственной площади. При этом владельцы этого вида бизнеса успешно развиваются в тех регионах, где слабо представлены сервисные центры официальных дилеров», - комментирует аналитик агентства «Автостат», Андрей Кондратьев.

По мнению эксперта ключевым фактором развития независимых СТО является то, что они могут предложить клиенту более низкую, чем у официальных дилеров, стоимость услуг и запасных частей (пусть не оригинальных, но идентичных). Это позволяет им привлечь большую часть автовладельцев, вышедших за гарантийный срок эксплуатации. И этот факт подтверждается результатами опросов на предмет выявления предпочтений в обслуживании. «Отсутствие регламентирования деятельности со стороны производителя обслуживаемых брендов позволяет независимым автосервисам проводить гибкую маркетинговую политику в плане набора предоставляемых услуг, их стоимости, а также более эффективно управлять закупкой и реализацией запасных частей, - считает Андрей. - При этом затраты на оформление и оборудование сервисных площадей, их содержание минимизированы». Существенную роль играет и человеческий фактор. Помимо более привлекательной цены на услуги, как объясняет Андрей, владельцы автомобилей все еще предпочитают живое общение с автослесарем, который подскажет другие «больные» места автомобиля в ходе ремонта. У официального дилера нахождение в зоне ремонта запрещено, клиент общается только с приемщиком, через которого и происходит предложение о дополнительных работах. Стоит упомянуть и о географическом факторе. «Независимый автосервис способен обосноваться на малых площадях и в основной своей массе размещается в зонах расположения гаражей и гаражных кооперативов, то есть максимально приближен к своим клиентам», - объясняет Андрей.

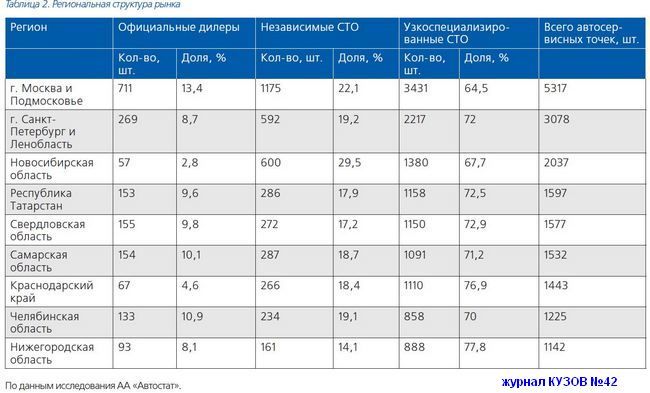

По данным отчета «Рынок автосервиса России», подготовленного агентством «Автостат» на основе исследований 64 регионов страны, в структуре автосервисного рынка 10% (или 4020 компаний) занимают официальные дилеры, на долю независимых СТО приходится 21% (всего 8010 автосервисов), узкоспециализированные сервисы имеют 69% (всего 26 937 предприятий) от всего рынка. От региона к региону это соотношение может изменяться с учетом особенностей географического положения, возрастной и марочной структуры автопарка, а также климатических и дорожных условий. В частности, как отмечается в исследовании, в Москве и области дилерские СТО занимают 13% рынка (711 штук), а на долю независимых и узкоспециализированных автосервисов приходится по 13 и 22 процента (всего 1175 и 3431 шт.) соответственно.

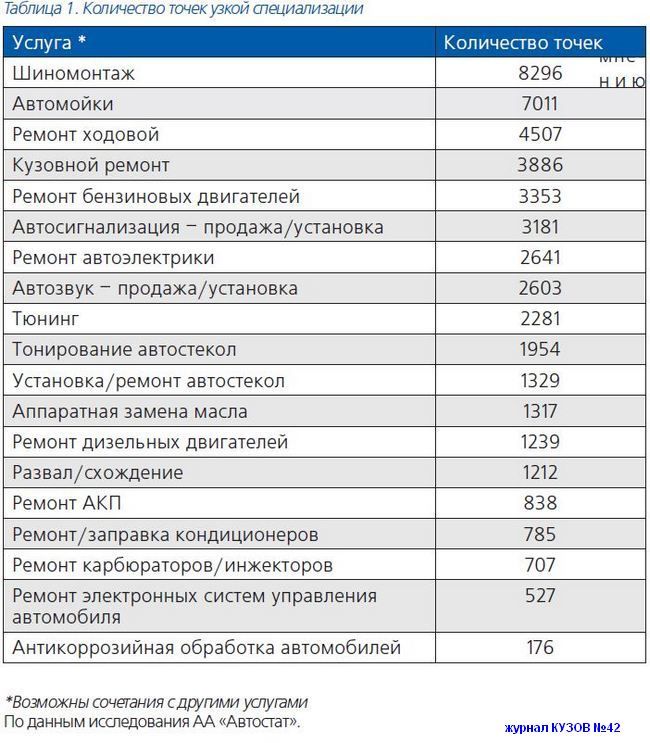

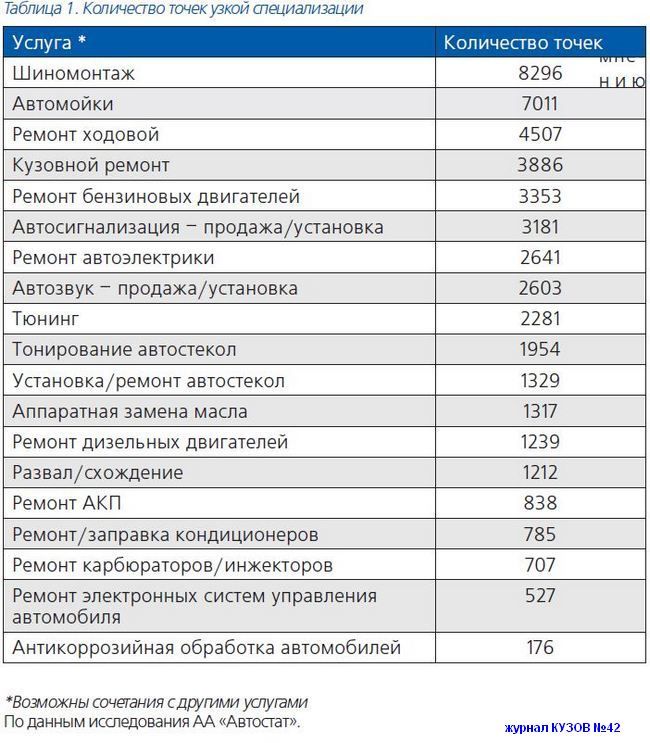

По мнению аналитиков «Автостат», индикатором спроса на определенные виды автосервисных услуг необходимо считать количество точек узкой специализации. Кроме того, на спрос в этой области влияют и такие факторы как площадь производственной зоны, стоимость необходимого оборудования и квалификация персонала. Как видно из таблицы 1, первое место занимают шиномонтажные сервисы, второе – автомойки, третье – точки по ремонту ходовой. Кузовной ремонт занимает только четвертое место – всего 4500 точек по 64 регионам страны предоставляют эту услугу. Такое распределение сформировано в основном за счет статистики по Приволжскому, Северо-Западному и Уральскому федеральным округам. Конечно же, от региона к региону ситуация разница. Например, в Москве и Подмосковье, кузовной ремонт входит в тройку лидеров среди узкоспециализированных услуг, а ремонт ходовой части занимает в рейтинге четвертую строчку. И эта же услуга лидирует в регионах Дальневосточного ФО, где на втором месте находятся автомойки, на третьем – шиномонтаж, а услуги по кузовному ремонту занимают седьмое место. «Антикоррозийная обработка автомобилей во всех субъектах РФ располагается на последнем месте, а в таких регионах как Амурская и Сахалинская области, Ставропольский край, вообще отсутствует в виде отдельной узкоспециализированной точки», - уточняется в исследовании «Автостат».

По словам Андрея, точки узкой специализации предоставляют, как правило, около 2-3 основных видов услуг, а независимые СТО по набору услуг близки к официальным дилерам и осуществляют пять и более видов.

Условия на рынке автосервиса становятся все сложнее, ужесточается конкуренция, развиваются сети, обеспечивающие расширение зоны географического охвата клиентов, формируются объединения независимых автосервисов. «Как правило, они начинают свое развитие в условиях крупных мегаполисов, таких как Москва, Санкт-Петербург, а также городов с населением свыше миллиона человек. В дальнейшем возможно вовлечение в сеть сервисных точек в городах с меньшим количеством населения, но при условии его платежеспособности и соответствующей структуры парка легковых автомобилей», - объясняет Андрей. По его словам, еще одним из распространенных сценариев формирования сетей является франчайзинг. Франчайзер предлагает отработанную систему ведения бизнеса, единую торговую марку, которая имеет свою репутацию у клиентов, единые стандарты в обслуживании, объединенный рекламный бюджет. Все это сможет принести стабильные доход и прибыль.

«Нельзя упускать тот факт, что все больше женщин садятся за руль автомобиля, - отмечает Андрей. - В силу своей технической неосведомленности они не стремятся к живому общению с автослесарем во время ремонта. А вот культура обслуживания играет для них значительную роль. Поэтому они предпочтут приехать в автосервис официального дилера, где получат комфортные условия обслуживания, пообщаются с вежливым персоналом, при этом заплатив дороже за оказанные услуги. Так что для успешного привлечения автоледи в ряды своих клиентов независимый автосервис будет больше обращать внимания на обучение персонала и в плане коммуникативных технологий».

«Для дальнейшего роста и развития сектора независимого автосервиса необходимы изменения и на законодательном уровне», - справедливо отмечает Андрей. Речь идет о таких нововведениях как сертификация сервиса о надлежащем качестве выполняемых работ, легализация проведения регламентного технического обслуживания без потери права автовладельца на гарантийный ремонт у официального дилера. «Нужно взять на вооружение европейский опыт, - заявляет Андрей. - Но все это возможно при условии согласованной деятельности ассоциаций независимого сегмента авторынка в лоббировании своих интересов в правительстве РФ. Учитывая постепенное изменение структуры парка, а также инертность мышления тех автолюбителей, которые привыкли обслуживать свой автомобиль самостоятельно, в ближайшее время бурный рост рынка автосервиса не предвидится».

Сегмент независимых СТО

Своим мнением о развитии сегмента независимых СТО поделился генеральный директор компании «GiPA Россия» Александр Груздев. Он, в частности, отметил, что численность независимых автосервисов в последний год существенно не менялась, хотя некоторые колебания наблюдались – по регионам и внутри регионов. «В целом же ситуация ровная, все логично и прямо зависит от размера парка, - замечает Александр. - Рынок внешне регулируется минимально и потому сам себя «отстраивает» и корректирует. Если говорить о качественных переменах, то их накопилось много. Подобные перемены, по сути своей, имеют свойство накапливаться и затем проявляться, и пока, может быть, они не так ярко заметны и рынку, и наблюдателям по своему влиянию. Но они есть и в будущем начнут значимо влиять на весь рынок».

По мнению Александра, можно выделить три важные тенденции. Первая и, во многом, ключевая – это «дозревание» шиномонтажей (одноцелевого сезонного бизнеса) до полноценных точек, мини-сетей и, в дальнейшем, сетей фаст-фита или быстрого сервиса, исполняющего ограниченный набор простых операций. «В 2013 году GiPA в исследованиях отмечает процентный скачок в росте данной категории. Пока невозможно сказать, продолжится ли быстрый рост или в 2014 году мы увидим успокоение в данной группе, выход на «плато». В первом случае мы наблюдаем реальный старт фаст-фита, во втором – лишь выход на рынок группы новых игроков. Повторю: 2014 год покажет развитие и обозначит тенденцию», - объясняет Александр.

Комментируя этот тренд он отмечает два обстоятельства. Первое – сеть «Бош Авто Сервис» вывела на рынок формат «Bosch-модуль», который вписывается в данную тенденцию. Второе: выход в сегмент сервиса именно шиномонтажей, максимально готовых к фаст-фиту. Их владельцы уже имеют точку в зоне высокой проходимости и комфортного доступа. Они умеют работать с потоком клиентов и обладают необходимым минимумом оборудования. Если тренд станет ярким, и сегмент сохранит динамику роста, то, по мнению Александра, ситуация на сервисном рынке в целом изменится. «Фаст-фит отберет у дилеров и независимых СТО часть клиентов и часть типичных работ, а вместе с ними и заездов клиентов, что тоже важно, - объясняет Александр. - Конкуренция ужесточится, и под максимальным давлением окажутся так называемые универсальные СТО, которые пробуют делать все работы и для любых брендов».

Второй драйвер перемен – это сознание водителя, куда, наконец-то, проникла и где все надежнее укореняется идея: автомобиль стал сложным, «умным», и его должны поддерживать и ремонтировать не просто приятные люди (хорошее консультирование, вызывающая доверие внешность, умение помнить имя клиента), но специалисты, обладающие оборудованием должного уровня, имеющие опыт работы с конкретной маркой и моделью. Иными словами, уже сейчас заметна и, безусловно, будет развиваться тенденция к специализации СТО по маркам, видам работ.

«Для нас, агентства GiPA, эта тенденция важна и, более того, она вынуждает нас модифицировать опросник для конечных клиентов, - продолжает Александр. - С 2014 года мы намерены разделить слишком общий вопрос о доверии в ремонте, включающий как объективные, так и субъективные факторы. В 2014 году будет выделен подвопрос: «Здесь ремонтируют автомобиль моей марки». Мы заметили тенденцию, кстати, именно при анализе ответов на вопрос о доверии: показатель почти вдвое отличается для посетителей универсальных СТО и узкоспециализированных в одном или нескольких брендах. Последние - в выигрыше, им клиенты доверяют и эмоционально, и «логически».

Третий тренд вытекает из второго, - отмечает Александр. Это сегментация рынка, отчетливое и осознанное уточнение позиционирования СТО их управленцами, собственниками. Дополнительно этот тренд даст фору клубным СТО, специализирующимся на марке, а порой и на конкретной модели».

В арсенале аналитических методик агентства GiPA есть полностью автоматизированная программа прогнозирования парка, позволяющая, в том числе, проверить, как на него повлияют различные сценарии развития экономики, то есть «проиграть варианты».

«При заданных значениях притока новых автомобилей и подержанных (с внешнего рынка), при учете ряда дополнительных и заранее учтенных закономерностей, она позволяет рассчитать ряд основных параметров рынка на несколько лет вперед, - объясняет Александр. - Для ответа на вопрос ее и используем, приняв интервал прогнозирования в пять лет».

Поскольку сейчас мы намерены получить общие данные, оценить ситуацию в целом, примем для данного прогноза средние значения, без пиков и спадов в продажах. То есть оценим рынок как пассивно-стабильный с продажами порядка 2,5 млн новых автомобилей в год и притоком из-за рубежа подержанных в 100 000 ежегодно. Этот усредненный прогноз дает нам достаточно яркое понимание перемен на рынке автосервиса. При таких продажах и сохранении близкими к нынешним прочих факторов – долей рынка по каналам обслуживания, степени лояльности клиентов и так далее – рынок независимого автосервиса вырастет за 5 лет на 41%.

«Подчеркну, мы усреднили прочие условия, и потому этот рост «пассивный», он происходит лишь благодаря переменам в размере и возрастной структуре парка, – уточняет Александр. - Рынок официальных дилеров под влиянием того же фактора увеличится лишь на 20%, и, сравнивая данные значения, уже можно задуматься над тенденцией. Можно добавить, что, согласно прогнозу, наибольшим ростом охарактеризуется возрастная группа автомобилей 10-14 лет - +71%. Группа молодых, менее пяти лет, автомобилей увеличится (для независимого сервиса) лишь на 15%. Подробнее данные автоматизированного прогноза можно оценить по приведенному графику».

Рынок продаж автомобилей

Приведем для начала данные об итоговых показателях авторынка России в 2013 году. По данным Комитета автопроизводителей (АЕБ) в прошлом году на российском рынке были проданы 2,777 447 новых легковых авто, а также легких и средних коммерческих автомобилей. Это на 5 % ниже показателя 2012 года.

По количеству проданных автомобилей первую тройку лидеров рынка составили марки LADA, Renault и KIA. Относительно 2012 года продажи у LADA сократились на 15%, с 537 625 до 456 309 единиц. Бренд Renault прибавил за год 11%, с 189 852 до 210 099 единиц. На 6% увеличились показатели KIA, с 187 330 до 198 018 реализованных авто. Наибольшую динамику прироста по итогам прошлого года показали китайские бренды, такие как Lifan (+34%, с 20 544 до 27 467 единиц авто), Geely (+55%, с 17 566 до 27 263 единиц авто), Great Wall (+39%, с 14 373 до 19 954 единиц авто). Кроме того, за прошлый год на 19% (с 37 436 до 44 376 единиц) выросли продажи автомобилей Mercedes-Benz, почти 20% прибавила Honda (c 21 512 до 25 741 единиц); на 18% увеличились продажи автомобилей Subaru (с 14 296 до 16 831 единиц); на 35% больше удалось продать SEATу (с 2500 до 3375 единиц). Среди моделей автомобилей, представленных на российском рынке, лидирующую тройку в 2013 году составили LADA Granta, Hyundai Solaris, а также KIA New Rio. При этом за год продажи «Гранты» подросли на 38%, с 121 151 до 166 947 единиц. «Солярис» и «Рио» прибавили по 3 и 6 процентов соответственно, продажи этих моделей выросли до 113 991 и 89 788 штук. В первую пятерку вошли также Renault Duster, который продемонстрировал 77-процентный прирост объемов реализации (с 47 344 до 83 702 единиц), а также Volkswagen Polo Sedan, разошедшийся на рынке в 2013 году тиражом 72 565 единиц, что на 5% больше показателей предыдущего года.

По итогам 2013 года авторынок поделили такие автопроизводители как Avtovaz-Renault-Nissan (доля на рынке 29,6%), Volkswagen Group (10,8%), а также General Motors (9,3%), KIA (7,1%), Hyundai (6,5%), Toyota (6,1%), Ford (3,8%). Среди перечисленных компаний у многих доля рынка сократилась. Так, Avtovaz-Renault-Nissan в совокупности потерял 8% (наибольшие потери у Avtovaz, доля рынка которого сократилась на 15%). Доля Volkswagen Group, за счет 12-процентного сокращения по бренду Skoda, уменьшилась в целом на 5%. General Motors потерял на российском рынке 11% (наибольшее падение у бренда Cadillac – 25%). Не избежал падения и Ford, доля рынка у которого сократилась за год на 18%. По оценкам «АСМ-Холдинг», суммарное производство автомобильной техники в России в прошлом году составило 2 175 300 единиц, что на 2,6% меньше результатов 2012 года. Эксперты отмечают, что спад производства наблюдался во всех секторах автомобильной промышленности. При этом показатели выпуска легковых автомобилей снизились на 2,6% и составили 1 919 600 единиц. В этом объеме до 530 200 единиц пришлось на отечественные модели (меньше на 17,2%, чем в 2012 году), а 1 389 400 единиц – на автомобили иностранных брендов (больше на 4,5%, чем в 2012 году). По данным «АСМ-Холдинг», лидером рынка в 2013 году стал Avtovaz-Renault-Nissan, продажи которого составили 766 668 единиц. Концерн Volkswagen Group реализовал за год 277 430 автомобилей, а General Motors – 254 376 единиц, продажи KIA, Hyundai и Toyota составили 196 070, 172 121 и 160 501 единиц автомобилей соответственно. При этом доля рынка Avtovaz-Renault-Nissan составила в 2013 году 31%, на долю концернов Volkswagen и General Motors пришлось 11 и 10 % соответственно, KIA и Hyundai удалось занять 8 и 7% соответственно, а Toyota – 6%. После трех двухзначных показателей роста в 2013 году на авторынке произошел спад, так прокомментировали результаты прошлого года аналитики PricewaterhouseCoopers. По данным агентства, в количественном исчислении авторынок сократился на 5,5%, а в денежном – на 3%.

Продажи легковых автомобилей в 2013 году в России составили, по данным PricewaterhouseCoopers, 2 610 000 единиц. В структуре продаж самую большую долю имеют иномарки российского производства – 1 310 000 единиц, что на 9% больше показателей 2012 года. Доля автомобилей отечественных брендов сократилась за год на 16%, до 487 000 единиц авто, что, по мнению аналитиков, объясняется происходящей модернизацией и обновлением модельного ряда на предприятии «АвтоВАЗ». Также сократилась и доля импортных автомобилей, на 17% - до 813 000 единиц. При этом результат, который российский авторынок продемонстрировал в 2013 году, смотрится весьма неплохо на фоне других стран.

Лидером мирового автопрома, по итогам прошлого года, стал Китай, емкость авторынка выросла здесь на 15,7% - до 17,9 млн единиц авто.

В США продажи автомобилей выросли на 7,6% -до 15,56 млн единиц.

В Европе лидирующие позиции по-прежнему занимает Германия, объемы реализации автомобилей сократились здесь за год на 4,2% и составили 2,95 млн авто. У России в общеевропейском зачете второе место с показателем 2,6 млн автомобилей. С приростом показателей 2013 год закончил авторынок Великобритании, продажи автомобилей выросли здесь на 10,8% - до 2,26 млн авто. Небольшой прирост (3,3%) был отмечен и в Испании, емкость авторынка выросла здесь до 723 000 авто. Во Франции и Италии было зафиксировано падение объемов реализации автомобилей на уровне 5,7 и 7,1% (до 1,79 млн и 1,3 млн авто) соответственно.

Государственная программа льготного автокредитования смогла удержать авторынок России от более серьезного падения. Программу возобновили в середине года, и примерно с сентября месяца динамика падения продаж стала замедляться, а в декабре авторынок «сыграл» в плюс, прибавив в объемах 4% относительно 2012 года. Кроме того, по мнению аналитиков из PricewaterhouseCoopers, поддержку рынку оказывают растущие продажи в сегменте внедорожников, а также рост премиальных брендов, увеличение объемов реализации корейских и китайских моделей. При этом, по данным агентства, отмечается снижение показателей реализации в сегменте бюджетных автомобилей.

Результат, который авторынок России показал в 2013 году, сложился при комплексе факторов. Таковыми являются: негативный макроэкономический фон и снижение покупательской активности. Нестабильная экономическая ситуация тревожит покупателей, уменьшая их уверенность в завтрашнем дне, люди экономят и отказываются от покупки автомобилей. И даже дилерские акции, скидки и распродажи не смогли в целом существенно стимулировать покупательскую активность.

Иная ситуация складывается на вторичном авторынке.

Это сегмент напрямую связан с динамикой рынка новых авто, отличается большей стабильностью, его рост стимулирует растущий год от года автопарк страны. По данным PricewaterhouseCoopers, продажи подержанных автомобилей в России выросли в 2013 году на 4%, до 5 636 000 единиц авто. Таким образом, число регистраций автомобилей с пробегом более чем в два раза превысило число регистраций новых машин.

В структуре рынка подержанных автомобилей по-прежнему растет доля машин в возрасте от трех до пяти лет. Основная доля продаж подержанных автомобилей приходится на Центральный федеральный округ.

Как известно из данных статистики, доля авто с пробегом в возрасте до пяти лет в Москве составляет 50,4%. Второе место среди регионов по доле рынка подержанных автомобилей занимает Татарстан – 45,2%. Третье место у Санкт-Петербурга – 44,6%. Примечательно то, что рынок подержанных автомобилей плохо освоен официальными дилерами, которые занимают в этом сегменте, по данным PricewaterhouseCoopers, всего 4 процента. По мнению аналитиков, в этой сфере бизнеса у дилеров имеется большой потенциал. Наибольший прирост объемов реализации подержанных автомобилей через этот канал продаж возможен в крупных городах, где представлены развитые дилерские сети, и иномарки возрастом до пяти лет занимают существенную долю. Важную роль должен играть и ассортимент, наиболее успешными в продажах авто с пробегом будут те дилеры, которые смогут собрать под одной крышей наибольшее количество брендов. К слову, по данным PricewaterhouseCoopers, уже сейчас дилеры стали предлагать более привлекательные условия при продаже подержанных авто, в том числе, и в рамках продаж по трейд-ин, который, несмотря на заинтересованность дилерских компаний развивать продажи машин с пробегом, рассматривается как способ сбыта нового авто. Ориентируясь на требования клиентов, заинтересованных в приобретении юридически «чистого» автомобиля в хорошем техническом состоянии, сами производители – такие как BMW, Skoda, Mercedes-Benz, Jaguar – стали внедрять среди своих дилеров специальные программы по контролю за качеством автомобилей с пробегом, а также предлагать в рамках таких программ дополнительные гарантии на реализуемые подержанные авто. Эксперты и аналитики сходятся во мнениях – в 2014 году роста продаж новых автомобилей ожидать не приходится. На это уже указывают такие факторы как негативный макроэкономический фон, а также невысокая потребительская активность, которая еще более сдерживается за счет увеличения стоимости автомобилей. Не добавляет спокойствия также и рост цен на топливо, валютные колебания, спад инвестиционной активности.

Аналитики PricewaterhouseCoopers считают, что в 2014 году российский авторынок потеряет 3% и сократится до 2 540 000 единиц, при этом на 12%, до 720 000 единиц авто, снизятся объемы импорта, на 6%, до 460 000 единиц, уменьшатся продажи российских автомобилей, а сегмент иномарок российского производства прирастет на 4%, до 1 360 000 единиц. По мнению экспертов Комитета автопроизводителей АЕБ, в 2014 году емкость рынка новых легковых и легких коммерческих авто составит 2,73 млн единиц авто. Автосервисный рынок «Если проанализировать структуру рынка автосервисных услуг в России, то видно, что независимый автосервис составляет около 90% от общего количества точек вне зависимости от размера производственной площади. При этом владельцы этого вида бизнеса успешно развиваются в тех регионах, где слабо представлены сервисные центры официальных дилеров», - комментирует аналитик агентства «Автостат», Андрей Кондратьев.

По мнению эксперта ключевым фактором развития независимых СТО является то, что они могут предложить клиенту более низкую, чем у официальных дилеров, стоимость услуг и запасных частей (пусть не оригинальных, но идентичных). Это позволяет им привлечь большую часть автовладельцев, вышедших за гарантийный срок эксплуатации. И этот факт подтверждается результатами опросов на предмет выявления предпочтений в обслуживании. «Отсутствие регламентирования деятельности со стороны производителя обслуживаемых брендов позволяет независимым автосервисам проводить гибкую маркетинговую политику в плане набора предоставляемых услуг, их стоимости, а также более эффективно управлять закупкой и реализацией запасных частей, - считает Андрей. - При этом затраты на оформление и оборудование сервисных площадей, их содержание минимизированы». Существенную роль играет и человеческий фактор. Помимо более привлекательной цены на услуги, как объясняет Андрей, владельцы автомобилей все еще предпочитают живое общение с автослесарем, который подскажет другие «больные» места автомобиля в ходе ремонта. У официального дилера нахождение в зоне ремонта запрещено, клиент общается только с приемщиком, через которого и происходит предложение о дополнительных работах. Стоит упомянуть и о географическом факторе. «Независимый автосервис способен обосноваться на малых площадях и в основной своей массе размещается в зонах расположения гаражей и гаражных кооперативов, то есть максимально приближен к своим клиентам», - объясняет Андрей.

По данным отчета «Рынок автосервиса России», подготовленного агентством «Автостат» на основе исследований 64 регионов страны, в структуре автосервисного рынка 10% (или 4020 компаний) занимают официальные дилеры, на долю независимых СТО приходится 21% (всего 8010 автосервисов), узкоспециализированные сервисы имеют 69% (всего 26 937 предприятий) от всего рынка. От региона к региону это соотношение может изменяться с учетом особенностей географического положения, возрастной и марочной структуры автопарка, а также климатических и дорожных условий. В частности, как отмечается в исследовании, в Москве и области дилерские СТО занимают 13% рынка (711 штук), а на долю независимых и узкоспециализированных автосервисов приходится по 13 и 22 процента (всего 1175 и 3431 шт.) соответственно.

По мнению аналитиков «Автостат», индикатором спроса на определенные виды автосервисных услуг необходимо считать количество точек узкой специализации. Кроме того, на спрос в этой области влияют и такие факторы как площадь производственной зоны, стоимость необходимого оборудования и квалификация персонала. Как видно из таблицы 1, первое место занимают шиномонтажные сервисы, второе – автомойки, третье – точки по ремонту ходовой. Кузовной ремонт занимает только четвертое место – всего 4500 точек по 64 регионам страны предоставляют эту услугу. Такое распределение сформировано в основном за счет статистики по Приволжскому, Северо-Западному и Уральскому федеральным округам. Конечно же, от региона к региону ситуация разница. Например, в Москве и Подмосковье, кузовной ремонт входит в тройку лидеров среди узкоспециализированных услуг, а ремонт ходовой части занимает в рейтинге четвертую строчку. И эта же услуга лидирует в регионах Дальневосточного ФО, где на втором месте находятся автомойки, на третьем – шиномонтаж, а услуги по кузовному ремонту занимают седьмое место. «Антикоррозийная обработка автомобилей во всех субъектах РФ располагается на последнем месте, а в таких регионах как Амурская и Сахалинская области, Ставропольский край, вообще отсутствует в виде отдельной узкоспециализированной точки», - уточняется в исследовании «Автостат».

По словам Андрея, точки узкой специализации предоставляют, как правило, около 2-3 основных видов услуг, а независимые СТО по набору услуг близки к официальным дилерам и осуществляют пять и более видов.

Условия на рынке автосервиса становятся все сложнее, ужесточается конкуренция, развиваются сети, обеспечивающие расширение зоны географического охвата клиентов, формируются объединения независимых автосервисов. «Как правило, они начинают свое развитие в условиях крупных мегаполисов, таких как Москва, Санкт-Петербург, а также городов с населением свыше миллиона человек. В дальнейшем возможно вовлечение в сеть сервисных точек в городах с меньшим количеством населения, но при условии его платежеспособности и соответствующей структуры парка легковых автомобилей», - объясняет Андрей. По его словам, еще одним из распространенных сценариев формирования сетей является франчайзинг. Франчайзер предлагает отработанную систему ведения бизнеса, единую торговую марку, которая имеет свою репутацию у клиентов, единые стандарты в обслуживании, объединенный рекламный бюджет. Все это сможет принести стабильные доход и прибыль.

«Нельзя упускать тот факт, что все больше женщин садятся за руль автомобиля, - отмечает Андрей. - В силу своей технической неосведомленности они не стремятся к живому общению с автослесарем во время ремонта. А вот культура обслуживания играет для них значительную роль. Поэтому они предпочтут приехать в автосервис официального дилера, где получат комфортные условия обслуживания, пообщаются с вежливым персоналом, при этом заплатив дороже за оказанные услуги. Так что для успешного привлечения автоледи в ряды своих клиентов независимый автосервис будет больше обращать внимания на обучение персонала и в плане коммуникативных технологий».

«Для дальнейшего роста и развития сектора независимого автосервиса необходимы изменения и на законодательном уровне», - справедливо отмечает Андрей. Речь идет о таких нововведениях как сертификация сервиса о надлежащем качестве выполняемых работ, легализация проведения регламентного технического обслуживания без потери права автовладельца на гарантийный ремонт у официального дилера. «Нужно взять на вооружение европейский опыт, - заявляет Андрей. - Но все это возможно при условии согласованной деятельности ассоциаций независимого сегмента авторынка в лоббировании своих интересов в правительстве РФ. Учитывая постепенное изменение структуры парка, а также инертность мышления тех автолюбителей, которые привыкли обслуживать свой автомобиль самостоятельно, в ближайшее время бурный рост рынка автосервиса не предвидится».

Сегмент независимых СТО

Своим мнением о развитии сегмента независимых СТО поделился генеральный директор компании «GiPA Россия» Александр Груздев. Он, в частности, отметил, что численность независимых автосервисов в последний год существенно не менялась, хотя некоторые колебания наблюдались – по регионам и внутри регионов. «В целом же ситуация ровная, все логично и прямо зависит от размера парка, - замечает Александр. - Рынок внешне регулируется минимально и потому сам себя «отстраивает» и корректирует. Если говорить о качественных переменах, то их накопилось много. Подобные перемены, по сути своей, имеют свойство накапливаться и затем проявляться, и пока, может быть, они не так ярко заметны и рынку, и наблюдателям по своему влиянию. Но они есть и в будущем начнут значимо влиять на весь рынок».

По мнению Александра, можно выделить три важные тенденции. Первая и, во многом, ключевая – это «дозревание» шиномонтажей (одноцелевого сезонного бизнеса) до полноценных точек, мини-сетей и, в дальнейшем, сетей фаст-фита или быстрого сервиса, исполняющего ограниченный набор простых операций. «В 2013 году GiPA в исследованиях отмечает процентный скачок в росте данной категории. Пока невозможно сказать, продолжится ли быстрый рост или в 2014 году мы увидим успокоение в данной группе, выход на «плато». В первом случае мы наблюдаем реальный старт фаст-фита, во втором – лишь выход на рынок группы новых игроков. Повторю: 2014 год покажет развитие и обозначит тенденцию», - объясняет Александр.

Комментируя этот тренд он отмечает два обстоятельства. Первое – сеть «Бош Авто Сервис» вывела на рынок формат «Bosch-модуль», который вписывается в данную тенденцию. Второе: выход в сегмент сервиса именно шиномонтажей, максимально готовых к фаст-фиту. Их владельцы уже имеют точку в зоне высокой проходимости и комфортного доступа. Они умеют работать с потоком клиентов и обладают необходимым минимумом оборудования. Если тренд станет ярким, и сегмент сохранит динамику роста, то, по мнению Александра, ситуация на сервисном рынке в целом изменится. «Фаст-фит отберет у дилеров и независимых СТО часть клиентов и часть типичных работ, а вместе с ними и заездов клиентов, что тоже важно, - объясняет Александр. - Конкуренция ужесточится, и под максимальным давлением окажутся так называемые универсальные СТО, которые пробуют делать все работы и для любых брендов».

Второй драйвер перемен – это сознание водителя, куда, наконец-то, проникла и где все надежнее укореняется идея: автомобиль стал сложным, «умным», и его должны поддерживать и ремонтировать не просто приятные люди (хорошее консультирование, вызывающая доверие внешность, умение помнить имя клиента), но специалисты, обладающие оборудованием должного уровня, имеющие опыт работы с конкретной маркой и моделью. Иными словами, уже сейчас заметна и, безусловно, будет развиваться тенденция к специализации СТО по маркам, видам работ.

«Для нас, агентства GiPA, эта тенденция важна и, более того, она вынуждает нас модифицировать опросник для конечных клиентов, - продолжает Александр. - С 2014 года мы намерены разделить слишком общий вопрос о доверии в ремонте, включающий как объективные, так и субъективные факторы. В 2014 году будет выделен подвопрос: «Здесь ремонтируют автомобиль моей марки». Мы заметили тенденцию, кстати, именно при анализе ответов на вопрос о доверии: показатель почти вдвое отличается для посетителей универсальных СТО и узкоспециализированных в одном или нескольких брендах. Последние - в выигрыше, им клиенты доверяют и эмоционально, и «логически».

Третий тренд вытекает из второго, - отмечает Александр. Это сегментация рынка, отчетливое и осознанное уточнение позиционирования СТО их управленцами, собственниками. Дополнительно этот тренд даст фору клубным СТО, специализирующимся на марке, а порой и на конкретной модели».

В арсенале аналитических методик агентства GiPA есть полностью автоматизированная программа прогнозирования парка, позволяющая, в том числе, проверить, как на него повлияют различные сценарии развития экономики, то есть «проиграть варианты».

«При заданных значениях притока новых автомобилей и подержанных (с внешнего рынка), при учете ряда дополнительных и заранее учтенных закономерностей, она позволяет рассчитать ряд основных параметров рынка на несколько лет вперед, - объясняет Александр. - Для ответа на вопрос ее и используем, приняв интервал прогнозирования в пять лет».

Поскольку сейчас мы намерены получить общие данные, оценить ситуацию в целом, примем для данного прогноза средние значения, без пиков и спадов в продажах. То есть оценим рынок как пассивно-стабильный с продажами порядка 2,5 млн новых автомобилей в год и притоком из-за рубежа подержанных в 100 000 ежегодно. Этот усредненный прогноз дает нам достаточно яркое понимание перемен на рынке автосервиса. При таких продажах и сохранении близкими к нынешним прочих факторов – долей рынка по каналам обслуживания, степени лояльности клиентов и так далее – рынок независимого автосервиса вырастет за 5 лет на 41%.

«Подчеркну, мы усреднили прочие условия, и потому этот рост «пассивный», он происходит лишь благодаря переменам в размере и возрастной структуре парка, – уточняет Александр. - Рынок официальных дилеров под влиянием того же фактора увеличится лишь на 20%, и, сравнивая данные значения, уже можно задуматься над тенденцией. Можно добавить, что, согласно прогнозу, наибольшим ростом охарактеризуется возрастная группа автомобилей 10-14 лет - +71%. Группа молодых, менее пяти лет, автомобилей увеличится (для независимого сервиса) лишь на 15%. Подробнее данные автоматизированного прогноза можно оценить по приведенному графику».

Комментарии

Рекомендованные статьи

7 февраля 2018

13 мая 2022

23 мая 2017

18 июня 2025

20 марта 2018

4 июля 2025

1 июля 2025

26 июня 2025

Еще никто не оставил свои комментарии. Ваш комментарий будет первым.